货币政策延续稳健中性 价格型调控或再现

春节后第一个交易日,央行公告称,为对冲税期、金融机构缴存法定存款准备金等因素的影响,维护银行体系流动性合理稳定,以利率招标方式开展了3500亿元逆回购操作。值得注意的是,这是央行时隔16个交易日后重启逆回购操作。

具体情况为,1600亿元7天、1300亿元28天和600亿元63天逆回购操作,中标利率分别为2.50%、2.80%、2.95%,均与上次持平。当日,有2月15日顺延的2435亿元中期借贷便利(MLF)回笼,实现资金净投放1065亿元。

从市场反应来看,资金面稳中略松,银行间质押式回购利率多数上涨,隔夜品种资金价格下行明显。交易所资金价格则全线上涨,并且涨幅多在50个基点以上,可见目前非银机构仍面临不小压力。

节后流动性或维持平稳

今年,市场明显感受到资金面的适度宽松。1月份中旬以来,央行通过临时准备金动用安排和普惠金融定向降准,向市场释放大量流动性,使得今年春节资金面成为近几年最宽松的一次。值得注意的是,节前流动性宽松并不代表货币政策转向。

业内人士表示,跨年及春节期间,央行提升政策操作灵活性,是为了防范金融风险,并不存在货币政策额外宽松的意图。中金公司研究报告称,去杠杆与金融防风险依然是主基调,流动性不可能无限制放松。不过,今年可能在“缓冲”机制下,短端利率再创新高的概率不大,而长端利率在债券供需关系矛盾的情况下则依然有可能小幅走高,后续货币政策不排除还会有进一步的适度灵活调整。

随着春节假期结束,此前的现金投放工具将逐步退出,市场重现对流动性收紧的担忧。交易员表示,除了现金回笼与临时准备金动用安排(CRA)到期外,税期与财政存款支出等季节性因素的影响,也会增加资金面的不确定性。

回顾历年春节前后的流动性情况,多数机构表示,今年春节后流动性大概率仍将平稳过渡。中信证券研究报告称,春节后流动性扰动因素较为复杂多元,其中商业银行临时准备金动用安排陆续到期、大额MLF到期、税期顺延、外汇占款增加额大概率转负都将对银行体系流动性造成负面影响;春节后公众现金需求逐步减弱、财政存款支出料将对银行体系流动性造成正面影响;总的来看,春节后短期内,央行料将进行流动性投放以维持货币市场利率的平稳。

稳健中性仍为主旋律

春节前最后一个工作日,央行发布《2017年第四季度中国货币政策执行报告》,市场聚焦于此寻找2018年货币政策的风向标。报告明确指出,下一阶段将保持政策的连续性和稳定性,实施好稳健中性的货币政策,保持流动性合理稳定,管住货币供给总闸门,为供给侧结构性改革和高质量发展营造中性适度的货币金融环境。

研究人士称,央行继续强调“管住货币供给总闸门”,基本延续了2017年中央经济工作会议的精神,传达稳健中性的货币政策基调,为去杠杆防风险营造适宜的环境,2018年难有显著的宽松空间。

除此之外,报告中新增了“流动性尺度”这一表述。报告指出:“保持货币信贷和社会融资规模合理增长,把握好稳增长、去杠杆、防风险之间的平衡。一方面要掌控好流动性尺度,助力去杠杆和防范化解金融风险;另一方面,综合考虑金融监管政策的宏观效应及对金融业态和市场运行格局的影响,加强监管协调。”

交通银行金融研究中心分析师鄂永健点评称,预计今年流动性调控的主要目标仍是中性适度,既不会过于宽松而导致高杠杆和同业、委外等死灰复燃,也不会进一步收紧流动性,避免影响实体经济。未来货币政策更加注重价格型调控,市场也应更为关注价格型工具的变化。

随行就市上调或再现

美联储昨日公布了1月份议息会议纪要,多数与会者暗示上调了去年会议上做出的经济增长预期,并且预计通胀将升至2%的目标水平,同时,委员会称未来进一步循序渐进升息的可能性在增强。

“此次公布的会议纪要显示出美联储对美国经济前景和通胀目标实现皆抱有十分乐观的态度,论调较1月份更为鹰派。”东北证券首席债券分析师李勇认为,由于通胀中枢的抬升,美联储全年加息的频次或为3次看升,市场也进一步加强了对全年加息4次的预期。

全球流动性正在逐步收紧,在国内经济总体平稳运行的背景下,未来需要密切关注国外环境对国内货币政策的影响。回顾去年12月份,央行在美联储加息后也紧随脚步,调升了公开市场操作利率,当时引导利率上行的信号引起市场的高度关注。

谈及公开市场加息,央行在本次报告中指出,公开市场操作利率小幅上行可适度收窄其与货币市场利率的利差,有助于修复市场扭曲,理顺货币政策传导机制,客观上也有利于市场主体形成合理的利率预期,避免金融机构过度加杠杆和扩张广义信贷。

鄂永健认为,去年12月公开市场操作利率小幅上调主要为修复市场扭曲,考虑到目前公开市场操作利率仍明显低于货币市场利率,未来公开市场操作利率“随行就市”上调仍将会出现。

未来随着美联储持续加息,央行公开市场利率大概率仍将跟随上调。中信证券研究报告称,目前国内10年期国债收益率在3.8%~4.0%的区间仍能经受住考验,但如果美债利率突破3%、美联储维持鹰派在3月份加息,并且坚持今年4次加息的预期,那么很可能央行将在3月份跟随加息,并且存在调整基准利率的可能性。

相关阅读

-

海航控股市值多少亿?个股的常用技术指...

海航控股10月31日股价,截至11时,该股跌2 68%,股价报1 450元,... -

怎么知道自己中签了?克明食品最新报价...

截止11时04分,克明食品报10 850元,跌0 09%,总市值36 67亿元。... -

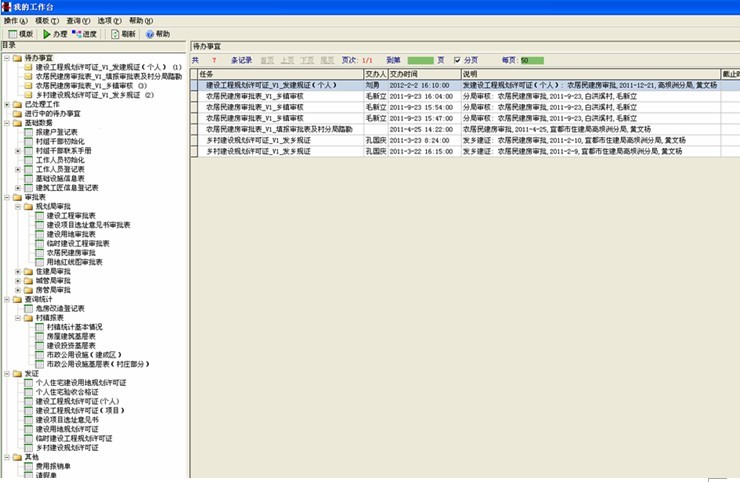

勤哲Excel服务器无代码实现住建局综合业...

一直以来,我国对于房地产行业都倾向于正向的扶持和引导,有专家认... -

全球财务领导力与风险评估师GFLRA—加速...

新一代信息技术正在深刻影响着经济社会的高质量发展。国家十四五规... -

前三季度深圳地区生产总值为22925.09亿...

10月29日,市统计局发布最新统计数据, 2022年前三季度深圳地区生... -

10月31日A股盘前要闻

10月31日A股盘前要闻 -

智通A股融资融券统计|10月28日

智通A股融资融券统计|10月28日 -

每日动态!机构策略:情绪交易集中释放 ...

机构策略:情绪交易集中释放带来右侧更好买点 -

【世界速看料】《大霄说》第一千五百期

《大霄说》第一千五百期 -

4963家A股上市公司披露三季报超八成盈利...

4963家A股上市公司披露三季报超八成盈利新能源赛道抢眼传统产业回暖 -

全国首个混凝土模块化高层建筑吊装完成...

5栋近百米高楼,由6028个混凝土模块单元组成,一年可建成!近日,深... -

“深南电路杯”设置6个赛项 选手大多为...

近日,高鹏展翅 园梦启航2022第十八届深南电路杯航空模型大赛在深... -

禹城市工商联建立民营经济统战工作协调...

民营经济顶起了山东省禹城市经济的大半边天。近年来,禹城市不断加... -

玉山县发挥“工商联+司法局”沟通联系机...

法治是最好的营商环境。近年来,江西省玉山县紧盯企业需求,充分发... -

财富周历 动态前瞻丨本周将公布10月PMI...

财富周历动态前瞻丨本周将公布10月PMI数据,8只新股发行 -

A股步入深度价值区间 安全性和确定性正...

A股步入深度价值区间安全性和确定性正成为当前市场关注的重点 -

每日焦点!守护母亲河,黄河保护法明年4...

新华社北京10月30日电(记者刘诗平、黄垚)十三届全国人大常委会第... -

新修订的畜牧法加强畜牧业绿色发展

新华社北京10月30日电(记者胡璐)十三届全国人大常委会第三十七次... -

长征五号系列运载火箭将承担更多升空使命

新华社海南文昌10月30日电(记者李国利、赵叶苹)中国空间站第三个... -

焦点观察:工信部印发《网络产品安全漏...

新华社北京10月29日电记者29日从工业和信息化部获悉,为规范网络产...